Finanzanalyse – Der Gesundheitscheck für Ihr Unternehmen

Previous PostBuchhaltungspraktiken und steuerliche Überlegungen 11. November 2023 Finanzanalyse – Der Gesundheitscheck für Ihr Unternehmen Die Finanzanalyse ist im...

Online Buchführung gemäß § 6 StBerG

Die finanzielle Stabilität und das Wachstum eines Unternehmens hängen maßgeblich von einer effizienten Buchhaltung und durchdachten Steuerstrategie ab. Für KMU und angehende Unternehmer stellt sich die finanzielle Planung oft als komplexes Puzzle dar, bei dem jedes Teil perfekt passen muss. In diesem Artikel gehen wir auf Schlüsselkonzepte und spezifische Strategien in der Buchhaltung sowie auf wichtige steuerliche Gesichtspunkte ein, um euren Geschäftsbetrieb finanziell gesund und compliant zu halten.

Die doppelte Buchführung ist ein gängiges System, das Geschäftsvorfälle transparent und nachvollziehbar macht. Hierbei werden mindestens zwei Konten pro Transaktion angesprochen – eines für die Soll-Seite und eines für die Haben-Seite.

Jede Rechnung, die du erhältst oder ausstellst, sollte in zwei Konten verbucht werden – beispielsweise “Bank” und “Warenverkauf”. Durch diese Methode kannst du sicherstellen, dass deine Bilanz immer ausgeglichen ist.

Die Kostenstellenrechnung hilft dabei, die Kosten eines Unternehmens klar zuzuordnen. Dadurch kann man besser nachvollziehen, welche Bereiche besonders profitabel sind und wo eventuell gespart werden kann.

Angenommen, du hast zwei Geschäftsbereiche: Beratung und Vertrieb von Software. Mit einer Kostenstellenrechnung kannst du alle Kosten (z.B. Mitarbeitergehälter, Miete, Software-Lizenzen) jeweils einem dieser Bereiche zuordnen, um die Profitabilität jedes Bereichs zu analysieren.

Eine korrekte Rechnungsstellung ist nicht nur gesetzlich vorgeschrieben, sondern erleichtert auch die Buchführung enorm. Achte darauf, alle erforderlichen Angaben wie Steuernummer, Umsatzsteuer-Identifikationsnummer und detaillierte Leistungsbeschreibung anzugeben.

Verwende ein standardisiertes Rechnungstemplate, das alle gesetzlichen Anforderungen erfüllt. So vermeidest du Fehler und erleichterst den Buchhaltungsprozess.

KMU und Existenzgründer müssen in der Regel eine monatliche oder vierteljährliche Umsatzsteuervoranmeldung abgeben. Dies sollte präzise und pünktlich geschehen, um Strafen zu vermeiden.

Nutze Buchhaltungssoftware, die eine automatische Umsatzsteuervoranmeldung ermöglicht. Dies reduziert das Risiko von Fehlern und sorgt für Pünktlichkeit. Ich empfehle DATAC24!

Die Gewerbesteuer ist eine der wichtigsten Einnahmequellen für Gemeinden. Sie wird auf den Gewerbeertrag eines Unternehmens erhoben und variiert je nach Standort.

Wenn dein Betrieb in einer Gemeinde mit einem hohen Gewerbesteuerhebesatz liegt, könnte ein Umzug in eine Gemeinde mit einem niedrigeren Hebesatz finanziell sinnvoll sein.

Je nach Rechtsform des Unternehmens fallen entweder Einkommensteuer (Einzelunternehmen, Personengesellschaften) oder Körperschaftsteuer (GmbH, AG) an. Es ist ratsam, einen Steuerberater zu konsultieren, um die optimale Steuerstrategie zu entwickeln.

Spreche mit einem Steuerberater über Möglichkeiten der Gewinnverschiebung zwischen Geschäftsjahren, um die Steuerlast zu optimieren. Wir arbeiten mit verschiedenen Steuerberatern zusammen. Wenn Du willst, kann ich einen Kontakt herstellen. Kontaktiere mich unter Kontakt!

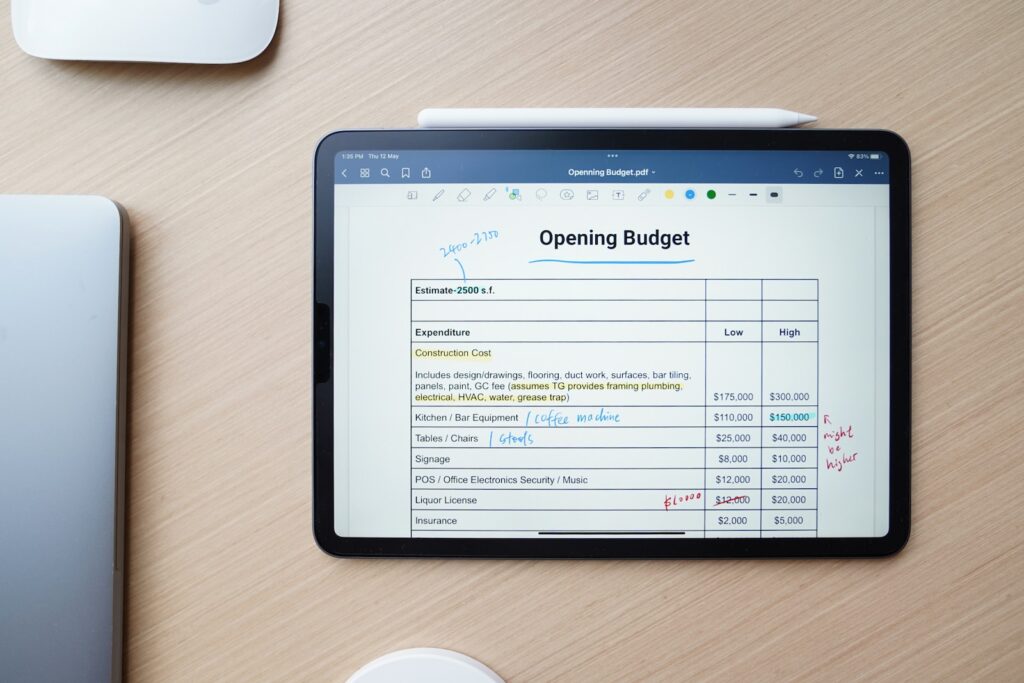

Ein realistisches Budget hilft dabei, finanzielle Risiken zu minimieren. Überwache deine Einnahmen und Ausgaben kontinuierlich, um Abweichungen frühzeitig zu erkennen.

Erstelle eine 12-Monats-Prognose für Einnahmen und Ausgaben. Überprüfe diese Prognose monatlich und passe sie bei Bedarf an.

Ein positiver Cashflow ist entscheidend für die Zahlungsfähigkeit. Überprüfe regelmäßig deine Liquidität und setze Kreditlinien nur im Notfall ein.

Stelle sicher, dass deine Kundenrechnungen zeitnah bezahlt werden. Ein effizientes Mahnwesen kann hierbei hilfreich sein.

Ein kompetenter Steuerberater ist oft Gold wert. Er oder sie kann individuelle steuerliche Überlegungen treffen und dich bei Audits unterstützen.

Ein guter Steuerberater kann nicht nur bei der Steueroptimierung helfen, sondern auch bei der Wahl der passenden Rechtsform oder bei Fördermöglichkeiten beraten. Kontaktiere mich und ich stelle einen Kontakt zu den Steuerberater, der zu Dir passt.

Die Buchhaltung und Steuerplanung sind integraler Bestandteil eines erfolgreichen Unternehmens und sollten nicht als notwendiges Übel, sondern als wichtige Instrumente für den unternehmerischen Erfolg betrachtet werden.. Durch die Implementierung solider Buchhaltungspraktiken und einer durchdachten Steuerstrategie stellst du die Weichen für langfristigen Erfolg und Wohlstand.

In wenigen Schritten zum perfekten Businessplan! Sichere dir jetzt deine kostenfreie Checkliste zur Erstellung deines Businessplans. Es war noch nie so einfach!

Previous PostBuchhaltungspraktiken und steuerliche Überlegungen 11. November 2023 Finanzanalyse – Der Gesundheitscheck für Ihr Unternehmen Die Finanzanalyse ist im...

Previous PostReisekosten für den Unternehmer 30. September 2023 Betriebswirtschaftliche Auswertung (BWA) Eine betriebswirtschaftliche Auswertung, oft abgekürzt als BWA, ist...

Previous PostPositionierung im digitalen Zeitalter 24. September 2023 Reisekosten für den Unternehmer Reisekosten sind Kosten, die einem Unternehmer entstehen,...

Previous PostAlleinstellungsmerkmal (USP) 16. September 2023 Positionierung im digitalen Zeitalter Positionierung im digitalen Zeitalter bedeutet, sich online so zu...

Previous PostNutzung von KI im Online Marketing 9. September 2023 Alleinstellungsmerkmal (USP) USP ist ein Einzigartiger Verkaufsvorteil und die...

Previous PostBedeutung der Bilanz 1. September 2023 Nutzung von KI im Online Marketing Du betrittst eine Welt, in der...